こんにちは、ベンチャー・スタートアップへの転職のサポートをしているキープレイヤーズの高野です。

ストックオプションとは?

ストックオプションとは、会社の役員や従業員が自社株をあらかじめ定められた価格で購入できる権利のこと言います。ご存知の通り、アメリカでは90年代以降、テック企業を中心に役員のみならず優秀な社員へのストックオプションの付与を行っているところが多く、社員の採用やモチベーション向上、リテンションの施策として機能しています。

近年の日本でも多くのベンチャー企業が報酬制度としてストックオプション制度のある企業が増えましたよね。メルカリが、全従業員に方に付与しているなども話題になりました。ベンチャー転職を考える上で切っても切り離せない存在になっています。本稿ではそうしたストックオプションと転職について考えてみましょう。

ストックオプションの種類

1.通常型ストックオプション

権利行使価格を発行時の株価以上に設定し、権利行使時に権利行使価格よりも株価が上昇していればその差額を利益となるものです。

2.株式報酬型ストックオプション

権利行使価格を1円などのに低額に設定し、権利行使時の株価がそのまま利益となるものです。退職金代わりに使用される場合もあります。

3.有償型ストックオプション

公正価値による新株予約権の発行価格で新株予約権を購入し、権利行使時の株価が新株予約権購入時の株価よりも上昇していればその差額分が利益となるものです。権利付与時点でストックオプションを購入しなければならない点、一定の業績達成などが権利行使の条件として設定されている点が通常型と異なる点です。

ここ10年間を見るとストックオプション付与企業数自体は増加傾向にあり、中でも2の株式報酬型と3の有償型が増えています。

新しいストックオプションの付与方法

また、最近スタートアップ界隈で話題の信託を活用したストックオプションについては、この世界のイノベーターである、プルータス・コンサルティング、またはSOICOの2社とお話されている企業が多いかと思います。

プルータス・コンサルティングについて

プルータス・コンサルティングは企業価値評価・算定を中心に、会計に関わるコンサルティングサービスを提供している会社で、「時価発行新株予約権信託®」という商品を提供しています。発行時点で付与対象者が確定され、将来の貢献度への不確実性を会社が負担しなければならない、将来採用する人材に安い権利行使価格で付与することができず、インセンティブとしてのストックオプションの魅力を損ねてしまう、などの「通常型ストックオプション」に関する問題点を解決しています。有名どころだと、KLab、MTG、GA technologiesなどが導入していたそうです。

SOICO

SOICOも同様に「タイムカプセル ストックオプション®」というサービスを提供しています。SOICOの特徴としては、クラウドで管理することにより、信託の運用やポイントの付与まで一貫してサービスが提供される点ですね。後ほど触れますが、口頭で約束したことにより、トラブルに繋がるケースもありますので、履歴を残せることは企業と社員双方にとってメリットがあると言えます。

いずれも事後的にストックオプションの付与対象者を決められるため、企業側としては本当に価値を発揮してくれている社員にストックオプションを付与できるというメリットがあります。また、信託設定時の時価を権利行使価格とできるため、将来の採用者にとっても魅力的なインセンティブとしてストックオプションを活用することができます。こうしたサービスが生まれるほど、ストックオプションを有効、かつ効率的に活用することは難しいため、経営者も困っています。転職時にいたずらにストックオプションの付与を求めるのではなく、転職後に活躍し、経営陣と共に企業価値を高める仲間として認められた上で、ストックオプションを付与されることが望ましいように思います。

ベンチャー転職/スタートアップ転職でストックオプションをもらう際の注意点

とはいえ、転職時にもらいたいという気持ちもあるかと思うので、もらう際の注意点を記載しておきます。

1.もらってすぐに億万長者になれるわけではない

たまにストックオプションを手にすればその時点で大金を得たといったような勘違いをされている方がいらっしゃますが、そのようなことはございません。多くのベンチャー・スタートアップ企業は未上場のため、その株式は未公開です。多くの場合、ストックオプションの行使には上場することが条件として設定されています。そのため、上場されなければいつまでたっても、ストックオプションを行使することができず、リターンを得ることはできません。

また、ストックオプションは、会社の事業への貢献に応じたリターンを得ることができるように設計されるため、べスティング条項やクリフといった条件により、全部行使ができるまでに何年もかかることが多いです。また、ストックオプションを付与された後、短期間で上場をした場合など、一定期間の継続所有義務があり、すぐに行使できません。これも案外知られていないかもしれません。

2.古参メンバーでも持ち分比率は0.3%程度

転職者向けサイトFASTGROWの調べによると、持ち株比率の多い従業員(取締役を除く)上位10名の平均持ち株比率は0.34%です。なんとなく一桁%くらいはもらえるんじゃないかと思っている方も多いかと思いますし、一般的にベンチャー企業へ転職される方の中でストックオプションの付与比率における相場観を持っていらっしゃる方は少ないです。

そもそも日本においてはストックオプションは総発行株式のうちの10%程度であることが慣習になっており、それらを役員や従業員に分配していくわけですから、後から入れば入るほど少なくなるという事は認識しておくべきでしょう。

3.口頭での約束は信頼しない

面接時に「ストックオプションは何株付与します。」といった口約束がなされていたにも関わらず、実際にその時になって「状況が変わった。」と言われストックオプションがもらえないという事案が発生しています。決してよくないことではありますが、しっかりとオファーレターに記載されていない場合は、ストックオプションがもらえればラッキーくらいに考え、それだけのストックオプションがもらえるような働きをすることにフォーカスすることが大事です。株主からもキープレイヤーについてはロックするためにもストックオプションを出すことは認められていますし、むしろ自分からすると優秀な人には多めに出して欲しいと強く思っています。ベンチャー、スタートアップはほんの一部のキープレイヤーが支えていることが多いからです。

また、何株もらえるみたいなことを聞いたという話もよく相談受けるのですが、何株が全体の何パーセントかということが大事だという認識がない人もまだまだ多いようです。ある意味株式に興味がなくてビジョンや仕事内容、仲間に共感して入っていただける方はとても大事なので、そのままでいて欲しいという気持ちもあるのですが、知った上で気にしないのと、そもそも全く知識がないというのは意味が違うと思うので、念のためこちらも書いておきますね。(こういうこと教えないで欲しいという社長もいそうなんですが、、、すみません)

ベンチャー転職/スタートアップ転職におけるストックオプションのリアル~事例から考える~

相談してこられる方の中で最もよくある質問が年収やストックオプションなどの報酬についてです。これに関しては転職サイトAmaterasにわかりやすい説明が記載されています。

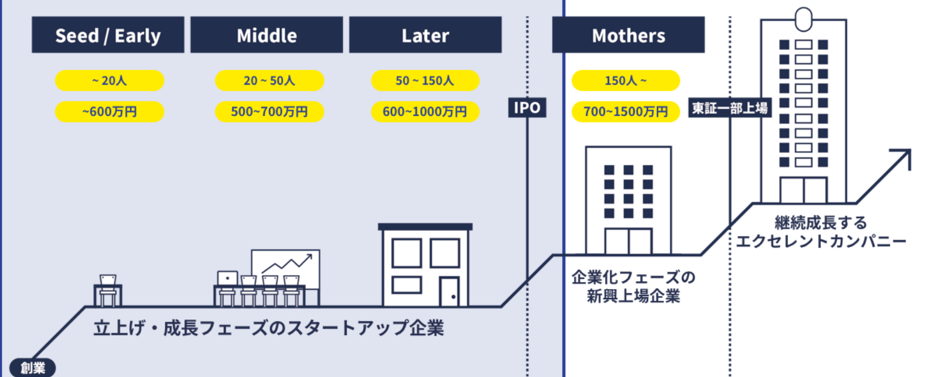

上記の各フェーズにおいて+ストックオプションという報酬が一般的です。先述しましたがストックオプションは上限が決まっている場合が多いため、後に入社すればするほどその付与比率は落ちていく可能性が高いです。

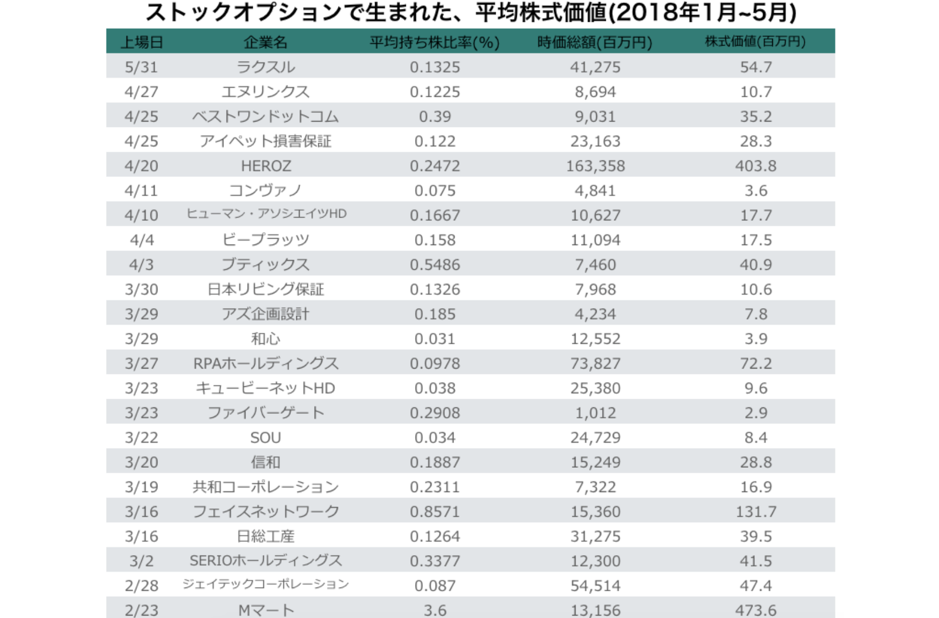

次に実際に近年上場を果たした企業の従業員がどれほどのストックオプションを得ているのか見ていきましょう。以下の資料はSTARTUP DBが算出した、役員を含めない従業員の持ち株比率の平均と上場後の初値からおおよその従業員の株式価値の想定です。

この資料を見ると、対象としている23社の平均の株式価値は6500万円となっています。この結果を見るととても夢がありますね!また、HEROZさんやRPAホールディングスさんのようにAIやRPAといった成長分野で勝負している企業は評価額が高くなり、その分多くのキャピタルゲインを得ることができると言えるでしょう。こうした点も転職を考える際は大切な点ですね。

ベンチャー転職/スタートアップ転職を考える方へ

これまでストックオプションという点から転職を考えてきました。先述のように、ストックオプションでは上場が大きなリターンに繋がりますが、上場しなくてもリターンを得られる可能性はあります。M&A(売却)において、買い手企業のストックオプションが付与されたり、ストックオプションを買い取ってもらえるなど、契約次第でリターンを得られるケースもあります。また、契約上はストックオプションが消滅する場合でも、買い手企業にとって魅力的なほど会社が成長していれば、ストックオプションの買取や金銭的報酬などを交渉できる可能性があります。においても契約次第でリターンのあるケースもありますいずれにせよ、事業を成長させ、企業価値を高めることが、良い形でのEXITに繋がり、大きなリターンに繋がります。

私の後輩でも何度もストックオプションでリターンを得ている人もいて、起業家にならずとも、スタートアップから上場までにコミットするプロ社員のような人材がすでに界隈には存在しています。新しい流れとして、で平成31年税制改正で一定の要件を満たす「社外の協力者」もストックオプション税制の対象となり、フルタイムではない人間にもストックオプションが付与されやすくなりそうですので、今後ますますベンチャー、スタートアップの戦いもSOをどう的確に付与していくのかが大事になってきそうです。私自身もSOを付与していただいているケースも一部あります。どちらと言われれば生株で持っているものがほとんどではありますが、今後はストックオプションとどちらも持つようなケースも出ていますね。

ベンチャー企業に転職した暁には「自らの手で企業を成長させてやる!」という気概を持って働くことが、自己の成長にも繋がりますし、ストックオプションの付与、またリターンを最大化する事にも繋がります。もしこれを機にベンチャー企業・スタートアップに興味が湧いた、実際のストックオプションについてもっと詳しく聞きたいなどございましたら、高野までお気軽にご相談いただけたらと思います。

今回のベンチャー・スタートアップ転職相談

相談者様:オファー面談時に信託型ストックオプションを提示されました。

信託型ストックオプションを導入している企業は増えているのでしょうか?

またメリット・デメリットがあれば教えて頂けますと幸いです。

信託型ストックオプションを導入している企業は増えている

信託型ストックオプションは、近年は凄く増えています。

ストックオプションを役職員や、社外協力者の方に直接割り当てるのではなく、一旦信託の受託者に対して、オプションプールとして割り当てておきます。

その後に、発行会社が指定する役職員などの方々に交付するのが、信託型ストックオプションです。

少しわかりにくい部分もあるかと思いますが、実務的なことで言うと

「上場した後にストックオプションを貰ってもあまり嬉しくない」

というパターンが、日本だとあります。

もちろん上場した後に、リクルートさんや楽天さん、一番良い例ですとSHIFTさんのように、あまり高くなく上場されて

「何十億という想定時価総額で上場されて、何千億になった」

というような会社さんからすると、上場後に貰ったストックオプションも意味はあります。

しかし、通常はそこまで株価は上がりません。

株価が上がらないストックオプションを貰っても、あまり嬉しくないという現象が起きます。

今は未上場のスタートアップだけど、バリュエーションが500億円という会社もあります。

例えばバリュエーションが、10億円のときに設計してあると非常に意味があります。

プルータス・コンサルティングさん、コタエル信託さんなどが有名です。

プルータス・コンサルティングさんが、このマーケットを作り上げたという認識です。

設計するのには、お金が結構かかります。

そのため、儲かっている会社か、二桁億以上の調達をしている会社が設計しているイメージです。

※SHIFT

ソフトウェアの品質保証およびテストを専門とする企業

※バリュエーション

企業の利益・資産などの企業価値評価

※プルータス・コンサルティング

M&A業界において国内最大級の独立コンサルティングファーム

※コタエル信託

金融工学や公正価値算定業務のプロフェッショナル、経験豊富な弁護士などのメンバーによって構成されています